カードローンの利用限度額がいっぱいでも借りるためには、「増額」を検討しましょう。カードローンの増額では、もとの利用限度額を増やすことで、お借入れできる金額を今までよりも多くすることが可能です。

本記事では、カードローンの限度額がいっぱいでも借りる方法として、増額するときのメリットや審査で気を付けるポイントについて紹介します。

アイフルをご検討の方へ

ここからの契約で対象者にもれなく現金1万円プレゼント※

ここからの契約で対象者にもれなく

現金1万円プレゼント※

※諸条件あり

カードローンは、利用限度額内で繰り返し借りられるローンです。利用限度額は、利用者によって異なることが一般的です。

消費者金融のカードローンの利用限度額が決まる要素について見ていきましょう。

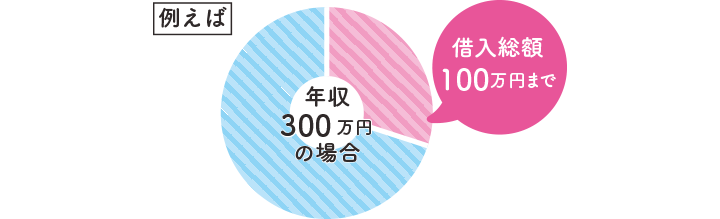

消費者金融のカードローンでは、総量規制によって利用限度額の上限額が制限されます。総量規制とは、年収の3分の1を超える貸付を制限するというルールのことで、賃金業法によって定められています(※)。

年収が300万円なら100万円以下、450万円なら150万円以下の利用限度額が設定され、年収の3分の1を超える金額の借入れはそもそもできません。また、すでに年収の3分の1に値する金額を借りている場合は、追加で借りられることができません。

なお、限度額が50万円超、もしくは他社を含めた借入れが100万円超の場合は、収入証明書の提出が必要です。

利用限度額は返済能力によっても決まります。返済能力とは、毎月きちんと返済する能力のことで、収入が安定していれば、返済能力が高いと判断される傾向にあります。

定職に就いていることや勤続年数が長いことなどは、一般的に返済能力が高く評価されるポイントです。お申込みの前に、ご自身でセルフチェックしてみましょう。

信用情報機関に登録されている情報も、カードローンの利用限度額を決める要素になります。

今までに返済を延滞したことがある場合や延滞が長引いて強制解約された場合は、それらの情報が信用情報機関に登録されているため、カードローンの利用限度額が低くなる可能性があります。

一度信用情報機関に登録された異動情報は、一定の期間残ってしまいます。信用情報機関に登録されている主な異動情報と期間は以下のとおりです。

| 異動情報 | CIC(※1) | JICC(※2) | 全国銀行個人信用センター(※3) |

|---|---|---|---|

| 長期延滞 | 5年 | 5年 | 5年 |

| 保証履行 | 5年 | 5年 | 5年 |

| 任意整理 | - | 5年 | - |

| 自己破産 | 5年 | 5年 | 7年 |

また、カードローンの審査に通過せず、消費者金融から借りられない可能性もあるため注意が必要です。

他社からの借入金額も、カードローンの利用限度額に影響をおよぼします。借入金額が多いときは利用限度額が低くなる可能性があるため、新たにカードローンに申込む前に、現在の借入金額を確認しておきましょう。

消費者金融のカードローンの利用限度額いっぱいまで利用したときでも、追加でお借入れが必要になることがあるかもしれません。次の方法のいずれかを検討してみましょう。

それぞれの方法のメリットや注意点も紹介します。ぜひご自身に合う方法を選んでください。

他のカードローンなどに申込む方法を検討できます。ただし、返済先が増えるため、返済日や返済額の管理が複雑になってしまいます。

返済日前にお知らせメールを受け取るサービスを利用したり、ご自身でスマートフォンのリマインド機能を設定したりすることで、返済遅れが発生しないように管理しましょう。

無利息サービスを実施しているカードローンなら、新規に申込むことで適用を受けられる可能性があります。利息を減らせることもあるため、無利息サービスを実施しているかどうかチェックしてから申込みましょう。

また、銀行カードローンなどの総量規制対象外のローンなら、総量規制の上限まで借りているときでも利用できることがあります。現在の借入れ額が年収の3分の1に近いときは、検討できるかもしれません。

現在利用中のカードローンの利用限度額を増額(増枠)できることがあります。増額(増枠)できるなら借入件数は変わらないため、返済日も増えず、管理しやすいでしょう。すでに利用しているため、使い方を熟知しているのもメリットです。

ただし、総量規制の上限まで借りているときは、増額できないことがあります。また、増額審査があるため、審査に通過しないときは増額できません。

利用限度額が足りないときは、「増額」以外にも、ほかのカードローンに申込む「複数契約」も検討できます。どちらも借りられる金額を増やす方法ですが、複数契約より増額のほうがよいケースが多いです。

増額のほうがよいとされる理由としては、次の3つが挙げられます。

利息制限法により、消費者金融・銀行を問わず以下のように上限金利が定められています。

| 借入金額 | 10万円未満 | 10万円以上100万円未満 | 100万円以上 |

|---|---|---|---|

| 上限金利 | 年20.0% | 年18.0% | 年15.0% |

このように、少額であればより上限金利が高くなり、借入金額に応じて変化し、利用限度額が増えると上限金利が低くなります。複数社からお借入れしている場合は、増額により適用金利が下がる可能性があります。

複数のカードローンにご契約していると、それぞれに返済日と返済金額があるため、ご返済が複雑になります。また、複数から借りていると、現在の借入残高を把握しづらくなるのもデメリットです。

いっぽうで増額の場合は、返済日がまとまっているため返済管理がしやすい点が魅力です。常に現状を正確に把握するためにも、借入先は1つのほうが望ましいでしょう。

カードローンの新規申込には、増額のお申込みに比べて審査時間が長くなりやすい傾向にあります。いっぽうで、すでにご契約しているカードローンなら審査時間は短くて済みます。

カードローンによっては、増額のお申込みからお借入れまで、すべてアプリで完結できるものもあります。手間をかけずに利用限度額を増やしたい方も、複数契約より増額のほうが適しているでしょう。

審査基準はカードローン会社によって異なり、公開されていません。しかし、次のポイントについては確認されることが一般的です。

カードローンのご返済などで今までに延滞したことがあるなら、カードローン会社から返済能力が低いと判断され、審査結果に影響することがあります。

ローン商品などの返済状況は、「指定信用情報機関」に登録されて審査の際に、登録情報が確認されます。指定信用情報機関とは、ローンの契約状況などの信用情報を貸金業者などに提供する機関のことです。

すでにご契約している消費者金融や銀行からのお借入れでも審査時に確認されるため、もとの借入先のご返済が滞っている場合は、まずはご返済が遅れないように管理を徹底しましょう。

ご返済には、安定した収入が必要となり、毎月安定した収入があるかについても審査の際に確認されます。

無職やフリーターの場合は、収入がないまたは波があることも多く、ご返済が難しいかもしれません。しかし、収入が安定していれば、返済能力があると判断されやすくなるでしょう。

貸金業法が適用されるカードローンでは、総量規制が適用され、年収の3分の1を超える貸付けは原則として禁止されています。

そのため、複数社からお借入れする場合だけでなく、1社で増額する場合でも、合計して年収の3分の1を超えるお借入れはできません。

たとえば、年収が300万円の場合には、消費者金融カードローンの利用限度額は合計で100万円までと決まっています。増額審査に申込む前には、自分の年収をベースにどの程度の利用限度額まで増やせるのか計算しておきましょう。

どの消費者金融カードローンでも、利用限度額の増額を申込むと、増額審査が実施されます。しかし、消費者金融によって審査基準は異なるため、増額審査に通過するかどうかは申込んでみないとわかりません。

一般的に、次の条件を満たしていると増額審査に通過しやすいといわれています。

それぞれの条件について解説します。

副業や年金で得た収入を本業の年収に合算できることがあります。合算したことで最初に契約したときよりも年収が増え、年収の3分の1までであれば限度額を増やすことが可能です。

また、総量規制で制限される利用限度額も増えているため、増額審査にも通過しやすくなっていると考えられます。

きちんと返済し続けていることは、消費者金融からの信頼獲得につながります。

今までに遅れたことがほとんどないのであれば、増額審査にも通過しやすくなっていると考えられます。

はじめて借りてからすぐでは、実績がなく、増額審査に通過するのは難しい可能性があります。

利用してから一定以上の期間が経過してから、増額審査に申込むようにしましょう。

増額審査に申込む前に、次の2点を確認してください。

それぞれ注意すべき点について解説します。

増額審査の際には、収入や他社借入額なども調査されます。

そのため、最初に申込んだときよりも収入が減っているときや、他社からの借入額が増えているときなどは、以前よりも返済能力が下がったとみなされ、利用限度額が減る可能性があります。

また延滞があったときも、同様の理由で利用限度額が今よりも低くなるかもしれません。増額審査に申込む前に、自分はこれらに該当しないか確認しましょう。

消費者金融のカードローンなどでは、無利息サービスを提供していることがあります。しかし、無利息サービスは、最初の1回のみとなり、「最大30日」など期間が決まっていることが一般的なため、増額時には利用できるない可能性があります。

無利息サービスを利用して借りたいときには、増額ではなく複数契約が適しています。ただし、返済管理が複雑になるため、早期にご完済して、どちらか1社の利用に戻すことも検討しておきましょう。

カードローンは、計画的に利用することが大切です。また複数契約を避けて、できるだけ1社のみでお借入れをしましょう。

利用限度額が不足するときは、増額審査に申込みます。増額できたときは、こまめに借入残高を確認して、早期のご完済を目指しましょう。

アイフルでは年収に応じた利用限度額の設定が可能です。

利用限度額の見直しをご希望の場合は、最新の収入証明書を提出いただく必要があります。ご提出後、自動的に適切な利用限度額に設定され、アイフルからメールなどでお知らせが届く仕組みです(減額時も含む)。

アイフルの増額について詳しくはこちら

なおアイフルでは、ご契約がはじめての方に「最大30日間利息0円サービス(※1)(※2)」を用意しており、ご契約日の翌日から30日間利息0円でご利用いただけます。

アイフルを

ご検討中のお客様